Sicherlich wunderst Du dich über den Titel dieses Artikels: Aktien vermieten? Das geht natürlich nicht! Du kannst bei manchen Brokern Aktien verleihen und damit etwas die Rendite verbessern. Aber es gibt an der Börse tatsächlich ein Instrument, mit dem Du die Vorteile einer Immobilien-Investition nutzen kannst. Gleichzeitig ist dieses Instrument ideal in Kombination mit einer Dividendenstrategie geeignet und steigert die Rendite erheblich.

Die Investition in Immobilien ist durch den Fremdkapitalhebel eine beliebte Möglichkeit, hohe Renditen zu erzielen. Wie du die Vorteile von Immobilieninvestments an der Börse für dich nutzen kannst und damit praktisch “Mieteinnahmen durch deine Aktien” erhältst, beschreiben wir in diesem Artikel. Geld anlegen neu gedacht! Beginnen wir mit den Vorteilen von Immobilien-Investitionen.

Inhaltsverzeichnis

Was sind die Vorteile von Immobilien-Investitionen?

Als Immobilien-Investor profitierst Du von den folgenden Faktoren, die das Investment besonders interessant und profitabel machen:

- Cash-Flow: Du erhältst monatliche Mieteinnahmen

- Hebeleffekt: In der Regel benötigst Du eine Eigenkapitalquote von 10-20%, der Rest wird fremdfinanziert. Somit bewegst Du mit wenig Eigenkapital hohe Werte und der Mieter bezahlt den größten Teil ab.

- Fremdkapital: Der Großteil des Kapitalbedarfs (80-90%) wird durch Banken erbracht

- Kontrolle: Du entscheidest vollständig über den vollen Anlagewert, ab Kaufzeitpunkt – auch, wenn eine hohe Fremdkapitalquote genutzt wird.

Cash-Flow durch monatliche Mieteinnahmen

Cash-Flow ist King. Das Ziel eines Immobilien-Investors ist es, einen Mieter zu finden und monatliche Mieteinnahmen zu erhalten. Mit der monatlichen Mietzahlung, kannst Du die laufenden Kosten der Instandhaltung der Immobilie und die Tilgung des Kredites decken. Nach Volltilgung hast Du ein sicheres monatliches Einkommen, das Du nach Abzug von Instandhaltungsrücklagen frei verwenden kannst.

Die Kraft des Hebeleffekts

Mit dem Einsatz eines geringen Eigenkapitalanteils von 10-20% kannst Du eine Immobilie kaufen. Der Hebeleffekt ergibt sich daraus, dass Du mit einem Eigenkapital von beispielsweise 20.000 € eine Wohnung für 200.000 € kaufen kannst. Die Differenz leiht dir die Bank für den Kauf als Immobilienkredit. Die Immobilie selbst stellt die Sicherheit für den Kredit dar.

Vereinfacht dargestellt, ergibt sich bei einer Nettojahreskaltmiete von 8.000 € eine Gesamtrendite von 4%. Berechnet auf dein eingesetztes Kapital von 20.000 € ergibt sich aber eine Eigenkapitalrendite von: (8.000 € – 5.400 € Fremdkapital-Zinsen) / 20.000 € * 100% = 13% (Aus Vereinfachungsgründen wurden nicht umlegbare Kosten und Steuern nicht berücksichtigt).

Fremdkapital für dich nutzen

Nutze Fremdkapital und lass das Geld anderer Leute für dich arbeiten. Durch das Fremdkapital der Bank, musst Du nicht das gesamte Kapital für den Kauf selbst aufbringen. Dadurch wirst Du in die Lage versetzt, Investitionen zu tätigen, für die Du selbst nicht ausreichend Kapital hast. Dies ist möglich, da der der Wert der Immobilie das Fremdkapital absichert.

Kontrolle über dein Vermögen

Obwohl Du nur einen Bruchteil des Kapitals aufbringen musstest, hast Du die vollständige Kontrolle über das Investitionsobjekt. Du darfst die vollen Mieteinnahmen vereinnahmen und fällst alle operativen Entscheidungen. Die Bank hat dagegen kein Mitspracherecht, solange Du die Raten des Kredits pünktlich bezahlst.

Wer eine Immobilie vermietet, verkauft dem Mieter das Nutzungsrecht, die Wohnung als Unterkunft nutzen zu dürfen. Der Mieter erwirbt mit der Miete die Option, in der Immobilie wohnen zu dürfen – er muss aber nicht. Der Vermieter hat dagegen mit dem Verkauf des Nutzungsrechts (der Vermietung) die Verpflichtung, dem Mieter die Wohnung für die Dauer des Vertrages zur Verfügung zu stellen. Hier sehen wir schon eine Parallele zum Optionshandel.

Was haben Immobilien-Investoren und Stillhalter gemeinsam?

Geht es um das Thema “Geld anlegen” sind Immobilien ein beliebtes Thema unter Kapitalanlegern. Wer eine Immobilie erwirbt und vermietet, baut sich langfristig ein stabiles, passives Einkommen auf. Nicht zuletzt wird ein großer Teil der Investition vom Mieter getragen. Abschreckend wirken dagegen der geforderte Eigenkapitalanteil und das Klumpenrisiko – der Kapitalbedarf ist meist so hoch, dass ein wesentlicher Teil des Kapitals gebunden ist.

Doch das ist gar nicht nötig. Die wichtigste Botschaft ist: An der Börse kannst Du die Vorteile von Immobilien-Investitionen als Stillhalter durch Optionen ebenfalls nutzen! In beiden Fällen nutzt Du Fremdkapital – im Optionshandel auch Margin genannt – für deine Investitionen und verkaufst Rechte an den Käufer der Option ebenso wie an einen Mieter.

Wie sich die Vorteile von Immobilieninvestoren an die Börse übertragen lassen - also doch Aktien vermieten?

Zu Beginn haben wir vier Vorteile kennengelernt, die Immobilieninvestoren für einen erfolgreichen Vermögensaufbau für sich nutzen können. Wie können wir diese Vorteile nun an der Börse nutzen und praktisch unsere Aktien vermieten?

Genau wie Vermieter, kannst du auch an der Börse verschiedene Rechte an andere Marktteilnehmer verkaufen — via Optionen als Stillhalter. Für diese Rechte gibt es die Terminbörsen wie die EUREX in Europa oder die CBOE in den USA. Hier können die Marktteilnehmer Rechte sowohl kaufen als auch verkaufen. Zudem benötigst Du einen Broker, bei dem der Optionshandel möglich ist.

Diese Rechte werden Optionen genannt: Call-Optionen und Put-Optionen. Der Käufer einer Call-Option (Long Call) hat das Recht, den Basiswert (zum Beispiel eine Aktie) zu einem vereinbarten Preis in einem vorher definierten Zeitraum zu kaufen. Der Käufer einer Put-Option (Long Put) hat dagegen das Recht, den Basiswert zu einem bestimmten Preis zu verkaufen.

Nun wollen wir durch das Vermieten von Aktien einen monatlichen Einkommensstrom erzeugen – Cash-Flow! Wie kannst Du nun deine Aktien vermieten?

Monatliche Mieteinnahmen an der Börse

Eingangs haben wir bereits festgestellt, dass Du an der Börse nichts vermieten kannst. Ähnlich wie ein Immobilien-Investor kannst du aber Rechte auf deine Anlagegüter verkaufen und dafür Prämien einnehmen, die wie Mieteinnahmen wirken. Ist also davon die Rede, dass Du deine Aktien vermieten kannst, ist in der Regel der Covered Call gemeint.

Beim Covered Call hast Du 100 Stück einer Aktie in deinem Depot und verkaufst einem anderen Marktteilnehmer das Recht, dir die Aktien zu einem bestimmten Preis (Strike) im definierten Zeitraum abzukaufen. Du bist der Verkäufer eine Call-Option und verpflichtest dich, die Aktie zum vereinbarten Preis zu verkaufen, wenn der Aktienkurs den Preis im vereinbarten Zeitraum erreicht. Als Gegenleistung für dieses Recht erhältst du ein Prämie – die Mieteinnahme.

So kannst du zum Beispiel Call-Optionen für deine Aktien auf Beiersdorf verkaufen. Damit versprichst du dem Käufer, deine Beiersdof-Aktien zum Kurs von 106 € zu verkaufen, wenn der Kurs am Verfallstag die 106 € erreicht oder darüber notiert. Gewählt wurde dieser Kurs, da es sich um eine Widerstandslinie im Chart handelt und die Aktie den Kurs schon länger nicht erreicht hat (siehe Graphik). Wenn Du dagegen vorhast, die Aktie zu verkaufen, kannst Du einen niedrigeren Kurs – knapp über dem aktuellen – wählen und erhältst dafür eine höhere Prämie – derzeit von 246 €.

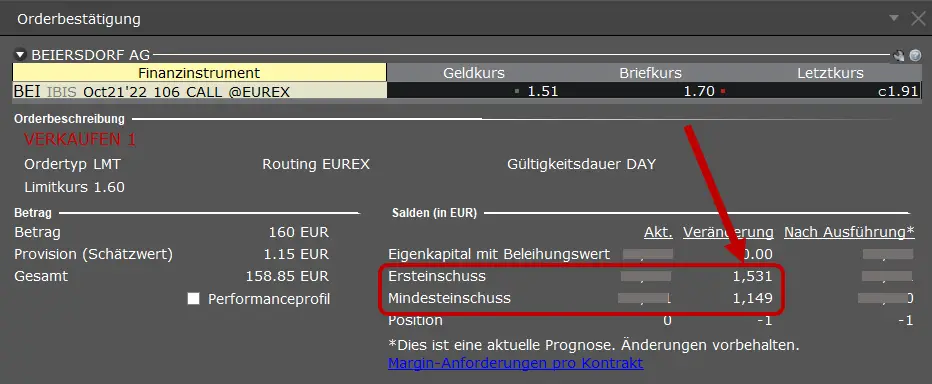

Vom Käufer der Optionen erhältst Du sofort die Prämie. Die Aktien musst du aber nur dann verkaufen, wenn der Kurs tatsächlich über die 106 Euro steigt. Bei einem aktuellen Kurs von 103,05 € und einer Laufzeit von 35 Tagen liegt die Prämie bei 160 €. Diese darfst Du in jedem Fall behalten! So erhältst Du ca. 160 € Mieteinnahmen im Monat für deine Aktien!

Positiver Hebeleffekt auch als Stillhalter an der Börse

Als Optionsverkäufer (Stillhalter) kannst Du wie auch als Immobilieninvestor Rechte verkaufen, ohne den Anlagewert vollständig bezahlt zu haben. Du musst für die Transaktion lediglich eine Sicherheitsleistung – die Marginanforderung – bereithalten, deren Höhe deutlich unter dem Gesamtwert liegt. Du kannst den oben genannten Call also auch verkaufen, wenn Du nicht 100 Stück der Beiersdorf-Aktie im Depot hast. Während die 100 Aktien bei einem Kurs von 106 € einen Wert von 10.600 € haben, musst Du nur eine Margin von 1.531 € bereithalten.

Es reicht also, wie bei Immobilien auch, wenn Du nur einen Teil des Kapitals zur Verfügung hast. Hiermit verbesserst Du Deine Rendite von 15,5% auf 107,5% – Rechnung: 160 € / 1.531 € * 100%

Risikohinweis: Dies ist keine Handelsempfehlung. Der nackte Verkauf von Optionen (Naked Call) ist mit Risiken verbunden. Der Kurs der Aktie kann theoretisch unendlich steigen und Du musst die Differenz aus Kurs (nur oberhalb des Strikes) und Strike am Verfallstag bezahlen!

Fremdkapital an der Börse für dich nutzen

Wie ein Immobilien-Investor musst Du nur einen Teil des Kapitals als Margin hinterlegen und kannst Fremdkapital für dich und deine Rendite arbeiten lassen.

Kontrolle über dein Vermögen

Du hast immer die volle Kontrolle über dein Geld. Mit dem Verkauf der Option, gibst Du zwar einige Rechte an andere ab, aber dein Vermögen befindet sich immer noch auf deinem eigenen Konto. Außerdem wird die Optionsprämie deinem Konto sofort gutgeschrieben. Es bleibt weiterhin dir überlassen, wie Du dein Kapital anlegst und wofür du es verwendest.

Du entscheidest bei den Trades, wie lange Du für das Versprechen als Stillhalter einstehen möchtest. Es liegt an Dir, welchen Kurs und welchen Verfallstag Du festlegst. Je weiter der Strike vom aktuellen Kurs entfernt ist, desto geringer wird das Risiko, dass der Kurs erreicht wird, aber Du erhältst dafür auch eine geringere Prämie.

Die Risiken der Investments

Milton Friedman wird das Zitat zugeschrieben: „There’s no such thing as a free lunch“. Bei keinem Investment gibt es eine risikofreie Rendite, so auch weder bei den Immobilien noch im Optionshandel. Die Kunst besteht darin, potenzielle Risiken frühzeitig zu erkennen und zu kontrollieren. Immobilieninvestoren können sich schützen, indem sie beispielsweise Rücklagen bilden oder Versicherungen abschließen.

Nun gibt es an der Börse aber keine Feuer, Mietnomaden, Wohnungslehrstände oder Erdbeben, gegen die man sich versichern könnte. Möglich ist aber, dass der Kurs gegen dich läuft: Du verkaufst einen Call und der Kurs geht durch die Decke oder aber, Du verkaufst einen Put und der Kurs fällt ins Bodenlose. Natürlich kannst Du dich auch hier absichern und Verluste reduzieren. Es beginnt damit, dass Du in Wahrscheinlichkeiten denkst und durch Charttechnik, Verfolgen von Marktereignissen und Weltgeschehen einschätzt, wie sich ein Kurs bewegen könnte. Zudem kannst Du Strikes wählen, die nicht so nah am Kurs sind, somit erkaufst Du dir mehr Sicherheit durch etwas geringe Prämieneinnahmen. Sieh es als Versicherungskosten an.

Eine gute Möglichkeit ist es, Spreads statt einzelnen Calls oder Puts zu handeln. Um im Beispiel der Beiersdorf-Aktie zu bleiben: Du verkaufst nicht nur einen Call zum Kurs von 106 €, sondern kaufst gleichzeitig einen Call zum Kurs von 112 €. Du erhältst dann immer noch eine Prämie von 123 € (statt 160 €) – begrenzt dein Risiko aber auf die Differenz von (112 – 106) * 100 Aktien = 600 €. Zuvor war das potentielle Risiko grenzenlos, da der Kurs in der Theorie unendlich steigen kann. Auch sind Stopp Loss Trades eine Variante, bei der Du direkt zu Beginn deinen Maximalverlust festlegst und begrenzt.

Fazit - Wirst auch Du Vermieter?

In diesem Artikel haben wir herausgearbeitet, dass es einige Parallelen zwischen Immobilien-Investoren und Stillhaltern gibt. Beides hat seine Vor- und Nachteile; so musst Du dich an der Börse beispielsweise nicht um Mieter kümmern oder dich mit ihnen herumärgern. Beide Investments weisen aber auch Risiken auf, gegen die sich der Investor absichern sollte.

In beiden Fällen verkaufen die Investoren Rechte auf ihre Vermögenswerte, die sie mit geringem Kapitaleinsatz erworben haben. Zudem erhalten sie regelmäßigen Cashflow, ob nun Mieteinnahmen oder Optionsprämien genannt. Somit sind durch den Einsatz von Fremdkapital und den daraus resultierenden Hebeleffekt großartige Renditen möglich. Es bleibt die Geschmackssache eines Investors selbst, für welchen Weg er sich entscheidet. Dabei schließen sich die beiden Investments keines Wegs gegenseitig aus, sondern können sich auch wunderbar ergänzen.

Bücher über den Optionshandel

Ein wenig Theorie schadet nie. Für einen umfassenden Einblick in die Welt der Optionen ist es sinnvoll, das ein oder andere Buch zum Thema zu lesen. Wenn diese über die nachfolgenden Links bezogen werden, wird auch meine Arbeit unterstützt.

2 Gedanken zu „Aktien vermieten – Mieteinnahmen an der Börse: Was Stillhalter und Immobilien-Investoren gemeinsam haben“

Hi Mathias, das Thema Immobilien finde ich wirklich sehr spannend! Daher passt dein Artikel (zusammen mit den aktuellen Marktentwicklungen) zum Puls der Zeit. Danke für’s Teilen. Hast du selbst Immobilien in deinem Depot? Viele Grüße, Stella

Hi Stella,

ich bin gerade beim Kauf einer Immobilie mit 2 Wohneinheiten (ein großes Einfamilienhaus mit 70m² Einliegerwohnung). Kauf eigentlich zum Eigennutz und gleichzeitig der Einstieg in die Vermietung. Was ich aber schon länger mache, ist es meine „Aktien zu vermieten“, sowohl mit Covered Calls auf meine Positionen, wie auch Cash-Secured Puts und Credit Spreads.

Liebe Grüße,

Mathias