Call Optionen sind eine interessante Investitionsmöglichkeit, die viele Vorteile bietet. Es handelt es sich um ein Finanzderivat, mit dessen Hilfe Anleger auf steigende Kurse setzen können. Sie gelten als relativ risikoarm und werden daher gerne von Privatanlegern genutzt, insbesondere als eine Art Versicherung.

Die Call-Option gehört zu den beiden Hauptbestandteilen des Optionshandels. Der andere Hauptbestandteil wurde im vorherigen Artikel besprochen: Die Put-Option.

Inhaltsverzeichnis

Was ist eine Call-Option? - Definition

Eine Call Option ist eine Kaufoption und gibt dem Inhaber (Käufer) das Recht, eine bestimmte Menge eines Basiswertes (underlying) zum vorgegebenen Preis (Strike) zu kaufen. Dieses Recht kann bis zum oder am Verfallstag (Expiration Day) der Option ausgeübt werden, muss aber nicht ausgeübt werden. Der Verkäufer (Stillhalter) dagegen hat die Pflicht, die im Kontrakt beschriebene Leistung zu erbringen und hat anders als der Käufer kein Wahlrecht.

Beim Kauf einer Call-Option handelt es sich um die Eröffnung einer Long-Position (Long Call), beim Verkauf dagegen um eine Short-Position (Short Call).

Call-Optionen kaufen

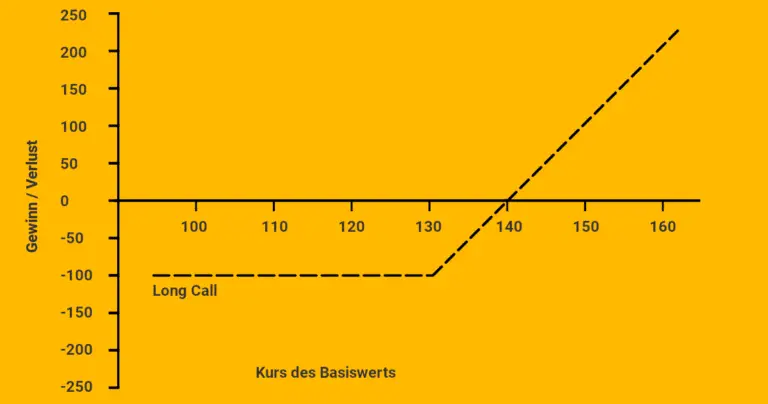

Ein Long Call gibt dem Käufer das Recht, einen Basiswert zum vorher festgelegten Strike zu kaufen – interessant als Alternative zum tatsächlichen Besitz eines Basiswertes. Durch den Kauf der Call-Option profitiert der Käufer von steigenden Kursen – der mögliche Profit ist dabei theoretisch unbegrenzt, der potentielle Verlust aber auf die gezahlte Prämie begrenzt. Sinken die Kurse, so verliert der Käufer lediglich die Prämie. Da es günstiger ist, Calls zu kaufen, als den Basiswert selbst zu halten, sind Long Calls eine Möglichkeit teure Aktien zu handeln.

Gründe für den Kauf einer Call-Option

Ist ein Trader “bullish” eingestellt, geht also von steigenden Kursen aus, kauft er Call-Optionen des gewünschten Basiswertes, meistens Aktien. Steigen die Kurse nun entsprechend der Vorhersage, erzielst Du einen Gewinn, auch wenn Du ursprünglich keine der betreffenden Aktien im Depot hattest. Dabei gibt es zwei Wege, den Gewinn mitzunehmen:

- Der Kurs steigt und Du lässt die Option auslaufen, sie wird Dir dann zum Strike-Preis – der nun unterhalb des aktuellen Kurses liegt – ins Depot eingebucht.

Der Kurs steigt und Du verkaufst die nun im Geld notierende Option vor dem Verfall. Damit erhältst Du den Gewinn, ohne dass die Aktie in Deinem Depot war. Die Kapitalbindung ist wesentlich geringer.

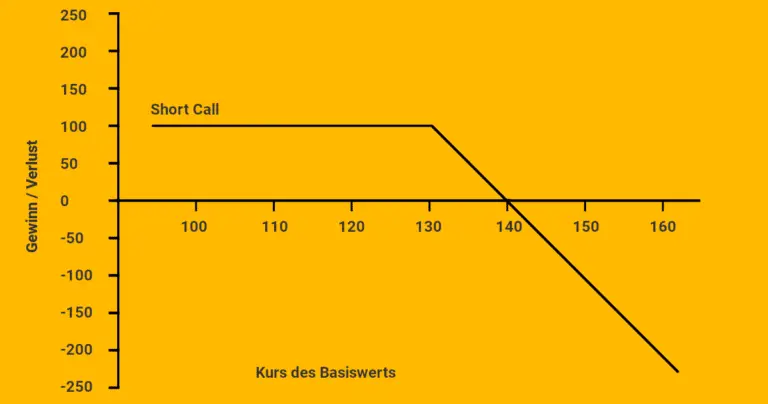

Ein Short Call liegt vor, wenn ein Investor eine Call-Option verkauft. Es handelt sich damit um das Gegenteil eines Long-Calls. Der Verkäufer (Stillhalter) wird mit der Optionsprämie vergütet, geht gleichzeitig aber die Verpflichtung ein, den Basiswert während (amerikanische Ausübung) oder am Ausübungstag (europäische Ausübung) liefern zu müssen, wenn der Käufer die Option zieht.

Beim Verkauf einer Call-Option ist der Gewinn auf die Optionsprämie begrenzt, der potentielle Verlust aber unbegrenzt. Das Risiko liegt dabei im Basiswert selbst – wenn entsprechend der Wert stark steigt.

Gründe für den Verkauf einer Call-Option

Mit dem Verkauf von Call-Optionen können verschiedene Ziele mit unterschiedlicher Ausgangsituation verfolgt werden.

Nackter Call - Short Call ohne Aktien im Depot

Besitzt der Verkäufer einer Call-Option die zugrunde liegende Aktie nicht, handelt es sich um einen „nackten Call“ (Short Call). Der Verkäufer setzt auf seitwärtslaufende oder fallende Kurse, wodurch der Käufer die Option nicht ausübt. Der Verkäufer macht Gewinn dadurch, dass er die Prämie vereinnahmt und die Kurse im Anschluss nicht über den Ausübungspreis steigen. Das Ziel ist also, dass die Option wertlos verfällt oder sie wird vor dem Ende der Laufzeit „glattgestellt“, sprich günstiger zurück gekauft.

Covered Call - Short Call mit Aktien im Depot

Besitzt der Verkäufer einer Call-Option die zugrunde liegende Aktie, handelt es sich um einen „covered Call“ (Short Call). Das Risiko ist hier deutlich geringer als beim nackten Call. Der Verkäufer verfolgt damit zwei unterschiedliche Ziele:

- Prämieneinnahme ohne Verkauf der Aktie: Der Verkäufer der Call-Option möchte die zugrunde liegende Aktie im Depot behalten, aber einen zusätzlichen Cashflow generieren. Er rechnet mit seitwärtslaufenden bis leicht fallenden Kursen und nutzt dies für Zusatzeinnahmen. Dies wird gerne kombiniert mit einer Dividendenstrategie oder im Rahmen der Wheelstrategie (Optionsstrategie) gehandelt.

- Verkauf der Aktie mit zusätzlicher Prämieneinnahme: Hierzu verkauft der Verkäufer einen Short Call nahe am oder im Geld mit dem Ziel die zugrundeliegende Aktie zu verkaufen. Hierdurch werden Tradinggebühren gespart und es wird zusätzlich zum Verkaufspreis auch noch eine Optionsprämie eingenommen.

Vor- und Nachteile von Call-Optionen

Der Handel von Call-Optionen bringt einige Vorteile, aber auch ein paar Nachteile und Risiken mit sich.

Vorteile von Call-Optionen

Call-Optionen sind vorteilhaft, weil sie es Anlegern ermöglichen, mit Aktien Geld zu verdienen, ohne sie tatsächlich zu besitzen. Sie können auch als Versicherung gegen fallende Aktienkurse eingesetzt werden.

Call-Optionen sind Hebelprodukte, die es dir möglich machen, mit geringem Kapitaleinsatz im Markt investiert zu sein. Beim Kauf eines Calls ist der Kapitaleinsatz auf die Optionsprämie begrenzt. Beim Verkauf einer Option kann dies auf Margin (Kredit) getätigt werden, Du musst also nicht das vollständige Kapital für den Fall der Einbuchung vorhalten. Aber darin liegt auch ein Risiko.

Nachteile von Call-Optionen

Optionen haben einen Zeitwert, den der Käufer der Call-Option bezahlen muss. Je mehr sich der Kontrakt dem Ausübungsdatum nähert, desto mehr verlieren die aus dem Geld liegenden Optionen ihren Wert. Es besteht das Risiko den Einsatz komplett zu verlieren.

Der Handel mit Optionen ist gerade für Anfänger kompliziert und viele unerfahrene Händler können enorme Verluste erleiden, weil sie nicht alle Risiken verstehen. Daher ist es wichtig, eine Risikomanagementstrategie zu entwickeln und die eigene Risikotoleranz zu kennen.

Fazit

Call-Optionen sind eine Möglichkeit, Geld zu verdienen, wenn die Aktienkurse steigen. Durch den Kauf einer Call-Option erwirbst Du das Recht, eine bestimmte Anzahl von Aktien zu einem bestimmten Preis zu kaufen. Wenn die Kurse steigen, kannst Du deine Optionen wieder verkaufen und einen Gewinn erzielen. Allerdings solltest Du dir bewusst sein, dass Du auch das Risiko eines Totalverlustes eingehst, wenn Du auf der Verkäuferseite stehst. Daher ist es wichtig, sich vor dem Kauf einer Call-Option genau zu informieren und das Risiko sorgfältig abzuwägen.

Inhalt der Artikelserie

- 1. Teil: Der Optionshandel - Die Grundlagen

- 2. Teil: Was sind Optionen und Stillhalter?

- 3. Teil: Put-Optionen

- 4. Teil: Call-Optionen

- 5. Teil: Optionen schließen und Gewinne mitnehmen

- 6. Teil: Das Rollen von Optionen

- 7. Teil: Die Griechen im Optionshandel [folgt]

- 8. Teil: Routinen, Regelwerk und Risikomanagement [folgt]

- 9. Teil: Der richtige Broker für den Optionshandel [folgt]

- 10. Teil: Der Optionshandel in der Praxis [folgt]

- 11. Teil: Der Optionshandel und die Steuer [folgt]

Bücher über den Optionshandel

Ein wenig Theorie schadet nie. Für einen umfassenden Einblick in die Welt der Optionen ist es sinnvoll, das ein oder andere Buch zum Thema zu lesen. Wenn diese über die nachfolgenden Links bezogen werden, wird auch meine Arbeit unterstützt.

2 Gedanken zu „Teil 4: Die Call-Optionen“

Hi Mathias,

wäre cool, wenn du Artikel zum Thema Strategien für Cashflow mit Optionen schreiben könntest. Ist in der derzeitigen Zeit sicher ein spannender Bereich.

LG,

David

Hallo David,

vielen Dank für Deinen Kommentar und die Anregung. Ich selbst handle eine regelbasierte Cashflow-Strategie. Ich werde darüber einen Artikel schreiben.

Liebe Grüße,

Mathias